Comment lutter contre les déserts financiers ?

Propositions pour réintroduire une finance durable et responsable au cœur des territoires

A l’heure où les banques commerciales françaises ont engagé depuis plusieurs années un mouvement profond de fermeture d’agences – 3 500 agences bancaires ont été fermées en dix ans, soit environ 10 % des 36 000 agences encore en service (source : FBF 2020) – on peut se demander dans quelle mesure la présence d’activités financières au sein des territoires est suffisante pour accompagner le développement économique.

Certes, les banques ont été l’une des clés de voûte du plan de soutien à l’économie, avec près de 130 milliards d’euros débloqués pour soutenir le tissu des PME et TPE françaises à travers les prêts garantis par l’État (PGE). Le maillage territorial des banques de proximité, notamment mutualistes et coopératives, joue ici un rôle clé. On peut également citer le rôle de la Banque publique d’investissement (BPI) qui, en quelques années, a su fédérer de nombreux acteurs financiers pouvant intervenir à tous les stades du développement et du financement des entreprises. Pourtant, force est de constater que de nombreux territoires ne pourront tirer profit de tout le potentiel du plan de relance, par manque ou insuffisance de compétences en matière juridique, financière ou d’ingénierie de projet au sein de leur bassin économique : tout un pan de la finance est inexistant dans les territoires.

Au même titre que les déserts médicaux ou les zones blanches non couvertes par l’internet haut débit ou la 4G touchent de nombreux territoires périphériques, l’accès aux ressources financières et à des compétences spécifiques constitue l’un des facteurs clés de succès pour la réussite économique d’un territoire. Il ne suffit pas d’avoir des idées pour réussir, mais bien de s’appuyer sur un écosystème fait d’entrepreneurs, de conseils, d’acteurs publics, d’instituts de formation et d’investisseurs.

Or, ce phénomène de désertification financière s’est intensifié au cours de la dernière décennie, avec une concentration toujours plus forte de la création de richesses en région parisienne et dans les grandes métropoles françaises. Ce mouvement passe pourtant souvent inaperçu tant les médias sont focalisés sur l’évolution des marchés financiers et des indices boursiers

La finance globalisée vit le plus souvent déconnectée des préoccupations quotidiennes de nombreux chefs d’entreprise et se soucie souvent peu du développement des territoires, voire agit même contre ces mêmes territoires, comme l’a montré le scandale des emprunts toxiques qui ont touché de nombreuses collectivités locales. La finance de marchés lointaine, désincarnée, tournée vers la recherche de rendements à court terme, a bel et bien délaissé nos écosystèmes entrepreneuriaux et, avec elle, attiré les talents vers d’autres horizons.

On ne peut que s’inquiéter d’avoir oublié que la finance est le carburant de nos territoires. L’épisode des Gilets jaunes de 2019 a constitué une force de rappel. À l’heure de la finance à impact et de Paris for Tomorrow, on peut se demander comment la finance accompagne les territoires et s’adapte pour lutter contre les phénomènes de désertification.

- QU’EST-CE QU’UN DÉSERT FINANCIER ?

Dans la littérature académique, il n’y a pas de définition clairement établie de ce que pourrait englober la notion de désert financier. On peut malgré tout tenter d’en définir les contours. Tout d’abord, un désert financier est une notion bien plus large que ce que pourrait recouvrir un désert bancaire. Obtenir un prêt bancaire pour financer la construction d’un bâtiment industriel, l’achat d’une machine ou une partie de son besoin en fonds de roulement est à la portée de la plupart des entreprises en bonne santé. Malgré la situation actuelle post-Covid où les conditions financières des banques se sont durcies, la plupart des PME trouvent encore auprès de leurs partenaires bancaires les moyens financiers de se développer, même si le territoire ne dispose pas toujours de centres d’affaires des entreprises.

La notion de désert financier est plus protéiforme. Un désert financier peut être défini comme une zone géographique, souvent située à la périphérie des grandes métropoles, dont l’accès aux ressources financières et aux compétences juridiques, comptables et fiscales est insuffisant ou défaillant pour assurer un développement social et économique équilibré pour les acteurs du territoire. Un désert financier peut se caractériser notamment par la faible densité d’acteurs financiers au sens large – fonds de capital-risque, sociétés de gestion, CGPI,… – et l’absence de spécialistes de la finance de haut de bilan – experts-comptables, banquiers d’affaires, avocats d’affaires, auditeurs… Hormis les CCI ou les filiales des banques régionales, il existe trop peu d’acteurs en région capables de prendre des risques aux côtés des acteurs de proximité, sur les territoires. Les chances de trouver une société de gestion ou un fonds de capital-risque à Auch, Guéret ou Périgueux sont quasi nulles.

Le capital investi dans les entreprises est orienté par des investisseurs réunis par leurs réseaux sociaux, qui comprennent des apporteurs de fonds, des experts techniques et également des experts métiers. Sans une profonde imbrication des écosystèmes entrepreneuriaux et des réseaux d’acteurs de la finance, il n’est pas possible d’orienter des capitaux. Il est donc indispensable de créer un tissu socioéconomique local d’investisseurs et d’acteurs du capital-risque en lien avec les entrepreneurs. La présence d’investisseurs locaux profondément insérés dans l’écosystème entrepreneurial, est nécessaire pour dynamiser le territoire. Elle a permis à certains écosystèmes de « sur-performer », comme la région de Cholet (85) ou la Savoie (74).

- UN PHÉNOMÈNE AUX ORIGINES MULTIPLES…

Il est essentiel de mieux comprendre comment le processus de désertification financière s’est amorcé depuis une vingtaine d’années. Ce phénomène a des origines multiples. Le point de départ pourrait d’abord se situer dans l’incapacité du système financier à orienter l’épargne des ménages vers le financement des entreprises, et plus particulièrement des PME. Pour des raisons à la fois fiscales et culturelles, les épargnants sont réticents à investir dans les entreprises de leur tissu local et plus encore dans des entreprises régionales, car ils ne valorisent pas pleinement la richesse économique et les retombées que peut avoir leur épargne sur leur environnement. Les épargnants français préfèrent placer leur argent dans l’immobilier ou dans des fonds euros, au détriment de leur territoire, car il n’existe pas suffisamment de produits d’épargne locaux. Le développement marginal des plateformes de crowdfunding dont le poids ne dépasse pas 0,5 % des besoins de financement des entreprises françaises est symptomatique de ce phénomène.

Le lien de proximité entre épargnants et porteurs de projets au cœur des territoires est souvent trop distendu pour faire de son épargne un outil d’utilité sociale.

Il faut également souligner qu’il ne s’agit pas uniquement d’un problème d’accès aux ressources financières. Pour assurer un développement pérenne sur un territoire, ce n’est pas tant l’argent qui compte, mais bien les compétences qui permettent d’accompagner les entrepreneurs. Et les territoires délaissés manquent souvent moins d’argent que de compétences et d’initiatives locales. Le concept de smart money correspond aux capitaux investis par ceux qui détiennent des compétences, une expérience particulière, qui sont bien informés des tendances et disposent d’un réseau de relations suffisamment large pour accompagner et conseiller les entrepreneurs à long terme. Le développement territorial nécessite, certes, des entrepreneurs de talent qui puissent prendre des risques, être innovants mais, sans smart money, les entrepreneurs quittent leur territoire pour développer leurs projets dans des écosystèmes d’affaires plus porteurs. Développer une entreprise qui réussit, créer des emplois et assumer sa responsabilité territoriale dépend beaucoup de la qualité de l’écosystème. Ce dernier nécessite à la fois des infrastructures – universités, réseaux haut débit, aéroports, gares – et des compétences de haut niveau pour accompagner la croissance des entreprises : experts-comptables, avocats, fiscalistes, gestionnaires de patrimoine, consultants en organisation et en informatique… Cela nécessite des médias de proximité, des conseils et des acteurs de la formation. Il est urgent de mettre en lumière le potentiel de nos territoires pour attirer la smart money.

Les dimensions stratégiques et financières sont profondément imbriquées et, de la même façon que l’on ne peut imaginer de développement des territoires sans finances, on ne peut le concevoir sans savoirs. Une des erreurs communément admises, pour des raisons historiques, est de considérer les activités bancaires et financières comme des objets techniques, alors qu’il s’agit de véritables secteurs d’activité, pourvoyeurs d’emplois et de ressources pour les territoires. Le secteur bancaire et financier doit d’abord être appréhendé comme un secteur industriel à part entière, qui concentre environ 400 000 emplois directs et indirects en région parisienne contre à peine 200 000 pour le reste du territoire. On retrouve ce déficit dans la plupart des grandes villes, à l’exception notoire de Lyon qui compte 60 sociétés de gestion et 600 business angels. Or les territoires se privent de 7 à 8 % du PIB et des salaires élevés. Il ne faut pas perdre de vue qu’au-delà d’un secteur économique, la finance est un moyen pour accompagner le développement des territoires. Ce phénomène est renforcé par le passage à une économie de l’immatériel, où la capacité à innover sur de nouveaux produits, services ou usages constitue le seul avantage compétitif possible des entreprises sur les territoires.

Le redécoupage des régions intervenu en 2016, est également venu renforcer ce phénomène de concentration de création de richesses au sein des métropoles. L’assèchement en ressources financières des écosystèmes locaux ne peut être limité que s’il est compensé par un changement de posture vis-à-vis des territoires. Faute d’une dilution de notre attachement viscéral à la centralisation, les formes de concurrence, quand on ne parle pas de

« cannibalisation », entre les métropoles et les territoires, pourraient se renforcer au sein d’une même région et entre les régions pour centraliser les activités économiques et financières. Pour renforcer leur position et leur visibilité, elles absorbent les forces vives des territoires là où une approche symbiotique permettrait à ces mêmes villes de s’enrichir, en accompagnant le développement de ces territoires parfois reculés.

Enfin, au-delà des dynamiques régionales, la désindustrialisation des villes moyennes correspond également à une perte de compétitivité plus globale, qui procède de décennies de manque d’investissements dans les territoires. Et le plan de relance post-Covid menace une nouvelle fois de renforcer l’hétérogénéité des modes de développement, au profit des métropoles et de la capitale qui sont dotées des compétences leur permettant de pleinement valoriser les aides disponibles et les investissements. On retrouve la thèse du politologue Jérôme Fourquet et de son archipel français avec la métropolisation de la France, au détriment des territoires et des villes moyennes.

- DES DÉFIS A RELEVER POUR RÉDUIRE LA FRACTURE FINANCIÈRE DES TERRITOIRES

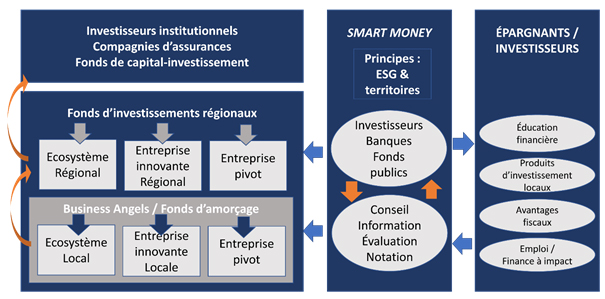

La place des activités de financement au cœur des territoires ne peut être revue sans repenser en profondeur l’organisation de l’architecture financière des territoires et ses interactions avec le monde social et entrepreneurial. La figure 1 propose une structure de coordination multiniveaux de l’offre de financement, en associant agents à capacité et agents à besoin de financements autour d’une intermédiation productrice de smart money. Il faut reconstituer la diversité des acteurs économiques et sociaux et recréer des canaux permettant d’irriguer les territoires en ressources financières.

- RÉSOUDRE LE PROBLÈME INFORMATIONNEL

Un des premiers points d’achoppement tient à l’accès des différentes parties prenantes à de l’information qualitative sur les écosystèmes des territoires. En l’état actuel, il existe un réel manque de structures capables de collecter de l’information sur des projets locaux. Or, le financement des projets locaux suppose de développer une intelligence financière de la situation pour collecter, interpréter et diffuser des informations souvent opaques, plus difficiles à véhiculer. On comprend les réticences des sociétés distantes, qui n’ont pas investi dans une telle forme d’intelligence, de financer les territoires. Au-delà des capacités, l’accès au financement pose également un problème de confiance entre les acteurs, quand on sait que la finance parisienne se joue dans un microcosme de salons. Il faut donc favoriser la structuration d’un réseau d’acteurs capables de collecter et de valoriser l’information et de créer des relations de confiance.

Les initiatives sont nombreuses : les systèmes d’entraide entre PME qui se refinancent, peuvent être créés comme au Pays basque ; des réseaux de soutiens financiers complémentaires aux banques contribuent au dynamisme de la région d’Annecy, avec un impact sensible sur le taux de chômage.

Trop de territoires sont dépendants de financements publics et perdent de vue l’enjeu d’une interconnexion entre la finance et l’économie. Trop d’entreprises sont encore dépendantes de financements bancaires, s’endettant parfois au détriment d’un niveau de fonds propres optimal. Le renforcement des fonds propres des TPE/PME est donc un enjeu lié.

Deux niveaux d’intervention sont à privilégier de ce point de vue. Il s’agit dans un premier temps de renforcer l’éducation financière des territoires, tant du côté des entrepreneurs ou des pouvoirs publics que des épargnants. Sur ce point, le renforcement de l’éducation financière en cours est important, mais ce processus doit toucher l’ensemble des acteurs. Il faut faire de l’épargne un outil de développement territorial, la culture financière des épargnants français n’ayant pas véritablement intégré toute la portée de la loi de 1984 en matière de désintermédiation. Au-delà du goût du risque, il faut réconcilier les épargnants et les entreprises de proximité en faisant de l’entreprise le levier de la croissance territoriale. Il faut valoriser les associations de business angels en place dans les territoires. Il faut changer la représentation que se font les acteurs de ce qu’est le recours au capital-risque, de ce qu’est l’ouverture de capital, de ce qu’est une procédure d’introduction. Enfin, attirer les compétences dans les territoires est un autre challenge : on ne peut parler de finance, sans parler des financiers et de leur formation. Les juniors, encore en formation dans leurs parcours de master de province, ciblent avant tout des postes dans des sociétés parisiennes et ne connaissent que trop peu les possibilités régionales. Il ne peut y avoir de développement financier en région sans un activisme renforcé des acteurs locaux.

Un second niveau d’intervention touche à la qualité de l’information distribuée aux acteurs de la finance, qui peut être améliorée par des acteurs spécialistes comme les experts-comptables. On ne peut que souligner sur ce point le rôle central de la profession comptable et de ses cousins, les commissaires aux comptes, pour formaliser et contrôler l’information financière et extrafinancière. La qualité du système de représentation comptable est déterminante, au même titre qu’il est urgent de concevoir une communication extrafinancière capable d’embrasser tant les singularités territoriales que les critères ESG. On peut compter ici sur les opportunités offertes par le big data pour développer des solutions orientant la finance vers les territoires.

- RÉSOUDRE LE PROBLÈME ORGANISATIONNEL

La finance ne peut se concevoir comme une simple orientation de flux financiers, indépendamment des organisations. Au sein de ces dernières, les acteurs construisent les politiques et les stratégies qui définissent cette orientation. Leurs valeurs et leurs heuristiques cognitives sont donc déterminantes de l’orientation des flux financiers et des compétences qui doivent y être associées pour pleinement les valoriser. Il est donc essentiel de mettre les mains dans le cambouis du moteur financier.

Les structures centralisées, on l’a dit, sont moins enclines à identifier en proximité des pépites et à construire des solutions financières idoines. Il y a aussi un défaut de communication et d’identification des PME régionales par des marchés financiers distants : alors que l’on devrait avoir un niveau d’activité important, les fonds et les investissements sont délaissés.

On ne peut que se désoler de voir des marchés financiers globalisés, débordés d’activités et de ressources, quand les marchés de proximité sont inexistants.

S’il faut évidemment décentraliser la finance au plus près des territoires, cela suppose d’avoir des acteurs capables de comprendre les écosystèmes entrepreneuriaux faits de PME ou de TPE, dont les schémas sont très différents de ceux des grands groupes.

Et les formations à la finance restent très éloignées de telles structures, leur préférant ces mêmes grands groupes. Les experts-comptables ont donc ici une carte à jouer. En particulier, les conseils régionaux auraient intérêt, en coordination avec les places financières régionales, à s’appuyer sur ces acteurs territoriaux de la finance pour animer des fonds et des associations interentreprises. Il faut faire de l’expert-comptable l’acteur central de l’accompagnement du financement des TPE/PME dans les territoires et créer des réseaux avec des investisseurs en capital.

Une des solutions consiste évidemment à développer des fonds de proximité pour construire une organisation qui favorise l’accès au capital des entreprises locales. Mais là, encore, les pouvoirs publics ont un rôle à jouer pour renforcer les compétences financières au sein des agences de développement, par trop tournées vers les investissements publics et manquant de compétences en ingénierie financière. Il est donc nécessaire d’accompagner les communes et les régions qui sont parfois les derniers représentants in situ.

Mobiliser l’épargne longue des Français vers des produits à risque suppose d’aménager des canaux spécifiques et de changer les habitudes des épargnants, comme de ceux qui commercialisent les produits. La capacité à orienter ces flux vers les territoires nécessite un compromis entre les enjeux de régularité et de qualité des actifs, d’une part, et les singularités propres à chacun des acteurs cibles, d’autre part. Les actions engagées dans le cadre de la loi Pacte pour orienter une partie de l’assurance-vie vers des FCPR est évidemment une piste à prolonger pour rentrer plus en profondeur dans les territoires. Cela suppose néanmoins d’emporter la conviction des distributeurs, CGP et banquiers ; ce qui n’est pas encore le cas aujourd’hui. Ce renforcement des fonds régionaux et le développement effectif d’antennes locales ne pourront se faire sans des mécanismes incitatifs puissants.

- ACTIVER LES RÉFLEXES FINANCIERS : FISCALITÉ DES TERRITOIRES ET PRISE DE RISQUE

L’investissement territorial doit trouver sa place aux côtés des autres formes d’investissement, notamment dans le cadre de la finance à impact. De la même façon que l’on trouve des investissements socialement responsables fondés sur des critères ESG, on ne peut ignorer l’enjeu sociétal évident de financements territoriaux.

Le problème n’est pas de lever de l’argent, mais de trouver des projets d’investissement qui soient cohérents, bénéfiques pour les territoires, et de développer des modèles financiers idoines : il faut organiser les relations, produire de l’information et des projets d’investissement en lien avec les spécificités de l’écosystème entrepreneurial, et mobiliser une ingénierie de proximité.

En l’occurrence, le financement bancaire ne permet de soutenir que des projets peu risqués et le retour sur investissement est faible pour les territoires. Il faut encourager l’investissement dans des actifs immatériels au cœur des territoires qui permettent de les désenclaver, et de lutter contre l’isolement et la paupérisation. On se situe ici au cœur du développement durable.

Créer un mouvement volontariste de grande ampleur appelle un cadre réglementaire et fiscal spécifique, orienté vers le renforcement du maillage territorial. Une partie de l’épargne peut être profilée vers les territoires, en créant des crédits d’impôt pour le grand public permettant de défiscaliser les fonds investis dans les territoires, ou encore en orientant une partie des réinvestissements des plus-values de cession vers de l’investissement dans les territoires. On ne peut rester insensible à la désertification des territoires, dont l’existence d’un écosystème financier constitue l’une des clés de voûte.

PROPOSITIONS

- Proposition 1 – Faire un Grenelle des territoires : intégrer dans tous nos dispositifs législatifs la prise en compte des territoires et de la dimension territoriale dans les critères ESG en France ; accompagner la transformation de la gouvernance des firmes régionales et créer un vrai cadre d’intervention pour les business angels, en lien avec les associations d’entrepreneurs.

- Proposition 2 – Réorienter l’épargne longue (assurance-vie, comptes à terme, livrets A) vers le financement des besoins d’investissement des TPE/PME par la création de fonds d’investissement de proximité (FIP) locaux.

- Proposition 3 – Favoriser le développement d’associations d’investisseurs locaux et de business angels afin de soutenir l’investissement local indépendant ; renouveler les bourses régionales autour des nouvelles technologies (blockchain / smart contracts).

- Proposition 4 – Renforcer le rôle des experts-comptables et des banques de proximité dans la mise en réseau d’écosystèmes financiers locaux.

- Proposition 5a – Renforcer le rôle des fonds régionaux et développer les fonds de micro-capital-investissement locaux, au plus près des territoires. Création de fonds de capital-investissement portés par les métropoles et les communautés de communes sur des projets à impact.

- Proposition 5b – Relancer les FIP, avec des incitations fiscales fortes de l’investissement dans les PME.

- Proposition 6 – Renforcer l’éducation financière ; former les acteurs territoriaux à la finance ; développer la culture financière des épargnants par l’organisation de rencontres de l’investissement local et responsable et d’une semaine de l’investissement, encadrées par un tiers de confiance : l’expert-comptable.

- Proposition 7 – Développer des dispositifs de qualification de l’information adaptés aux territoires – cela peut prendre la forme de bureaux ou mobiliser les experts-comptables et commissaires aux comptes.

- Proposition 8 – Créer des labels ou prix pour encourager l’investissement responsable local et valoriser les réussites d’entreprises.

Avertissement

Les travaux de l’Institut Sofos sont des études de fond accompagnées de propositions apolitiques qui peuvent être affinées ou amenées à évoluer le cas échéant.

Les études publiées sont à prendre dans leur ensemble et ne peuvent être résumées par des extraits.

Les propositions présentées ne sont pas à considérer comme des revendications ou des exigences. Elles doivent permettre d’ouvrir le débat et contribuer à la réflexion et aux travaux nécessaires à la mise en œuvre d’une nouvelle politique économique, sociale et solidaire.

Contactez-nous pour poursuivre la discussion

Les contenus associés

Commentaires

Pas de commentaire